比特币的创始人是谁?深入解析中本聪的神秘身份与比特币的诞生

比特币的创始人:中本聪的神秘身份

比特币,作为全球首个去中心化的数字货币,自2009年诞生以来,一直备受关注。然而,其创始人中本聪(Satoshi Nakamoto)的身份却始终笼罩在神秘的面纱中。中本聪是一个化名,真实身份至今未明。他(或他们)在2008年发布了一篇名为《比特币:一种点对点的电子现金系统》的白皮书,详细阐述了比特币的工作原理。随后,在2009年,中本聪发布了比特币的开源软件,并挖出了第一个比特币区块,即“创世区块”。尽管有许多人声称自己是中本聪,但无一得到广泛证实。这种神秘性不仅增加了比特币的传奇色彩,也引发了无数关于其身份的猜测和讨论。

比特币的诞生背景与技术原理

比特币的诞生源于对传统金融体系的不信任。2008年全球金融危机爆发,暴露了中心化金融机构的脆弱性。中本聪的设计理念是创建一个去中心化的、无需信任第三方的电子支付系统。比特币基于区块链技术,这是一种分布式账本,记录所有交易并确保数据不可篡改。每个区块包含一系列交易,通过密码学哈希函数链接到前一个区块,形成链式结构。矿工通过解决复杂的数学问题来验证交易并添加新区块,获得比特币作为奖励。这种设计不仅保证了系统的安全性,还实现了货币的稀缺性——比特币总量被限定在2100万枚,防止通货膨胀。

中本聪的可能身份与猜测

多年来,无数人试图揭开中本聪的真实身份。一些著名的猜测包括计算机科学家尼克·萨博(Nick Szabo),他早前提出了“比特金”的概念,与比特币相似;还有多里安·中本(Dorian Nakamoto),一位日裔美国人,但他在2014年否认了相关传闻。其他理论认为中本聪可能是一个团队,包括密码学专家或金融机构的成员。尽管有这些猜测,中本聪的真实身份仍然是一个谜。他在2011年从比特币社区消失后,再未公开露面,这进一步加深了神秘感。无论身份如何,中本聪的发明彻底改变了金融世界,推动了虚拟货币的兴起。

比特币对虚拟货币世界的影响

比特币的发明不仅开创了加密货币的先河,还催生了整个区块链产业。它启发了数千种其他数字货币,如以太坊和莱特币,并推动了去中心化金融(DeFi)和非同质化代币(NFT)的发展。比特币的去中心化特性挑战了传统货币体系,让用户能够直接进行点对点交易,无需银行或政府干预。此外,比特币的稀缺性使其成为类似黄金的价值存储工具,吸引了大量投资者。然而,它也面临争议,包括价格波动大、能源消耗高以及监管问题。尽管如此,比特币作为虚拟货币的鼻祖,其影响力持续扩大,重塑了全球金融格局。

结语:中本聪的遗产与比特币的未来

中本聪的神秘身份或许永远无法揭晓,但他的遗产——比特币,已经深刻改变了世界。从白皮书到全球现象,比特币展示了技术的潜力与创新精神。随着区块链技术的不断演进,比特币可能继续在支付、投资和金融包容性方面发挥关键作用。无论中本聪是谁,他的愿景已经点燃了一场数字革命,激励着无数人探索虚拟货币的无限可能。未来,比特币是否能够成为主流货币,还有待时间检验,但它的故事无疑是人类金融史上的一页传奇。

“比特币的创始人是谁?深入解析中本聪的神秘身份与比特币的诞生” 的相关文章

如何在Bybit P2P上在线出售USDT:完整指南 | 加密货币交易教程

如何在Bybit P2P上在线出售USDT:完整指南Bybit P2P交易平台简介Bybit是全球领先的加密货币交易平台之一,其P2P(点对点)交易功能为用户提供了直接买卖加密货币的渠道。与传统的交易所订单簿不同,P2P交易允许用户之间直接协商价格和支付方式,平台作为中介保障交易安全。在Bybit...

Web3 跟单工具:去中心化时代的智能投资助手

Web3 跟单工具:去中心化时代的智能投资助手概念解析核心特性主流平台运作流程独特优势未来展望Web3跟单工具的概念解析Web3跟单工具是基于区块链技术构建的去中心化社交投资平台,它允许普通投资者自动复制专业交易者的操作,同时保障资金自主控制权。这类工具代表了传统跟单系统向去中心化金融(DeFi)领...

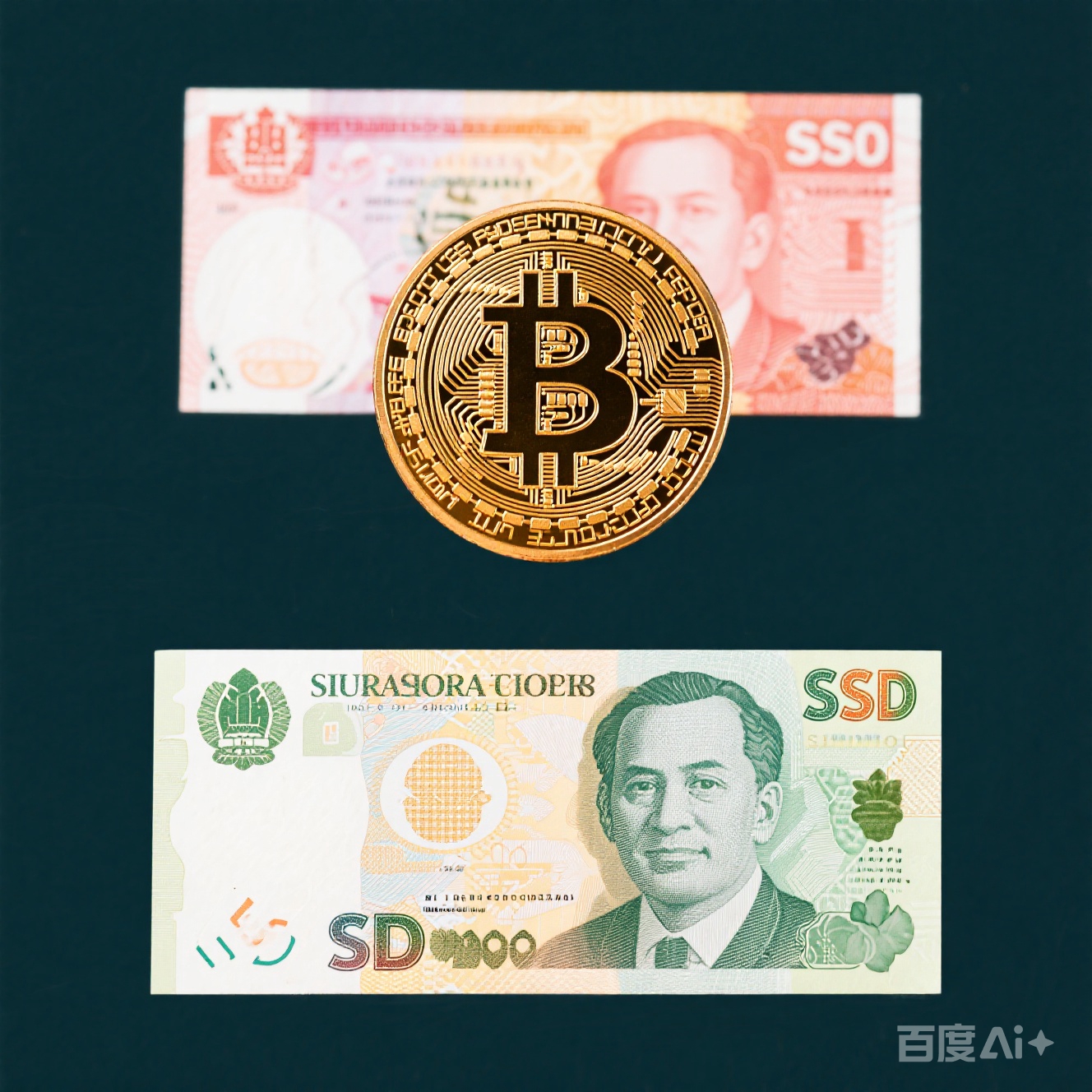

比特币 (BTC) 兑换新加坡元 (SGD):全面指南与汇率分析

比特币 (BTC) 兑换新加坡元 (SGD):全面指南与汇率分析概述汇率机制兑换平台兑换流程税务影响实用建议比特币兑换新加坡元概述比特币(BTC)与新加坡元(SGD)的兑换是加密货币市场中常见的交易对之一。新加坡作为亚洲金融中心,拥有完善的数字资产监管框架和活跃的加密货币市场,使BTC/SGD交易对...

巨鲸的告别;比特币灵魂深处的哲学辩论

巨鲸的告别:比特币灵魂深处的哲学辩论目录:· 序章:一笔惊世交易的涟漪· 巨鲸浮现:8万枚比特币的易主· “信仰动摇”论:斯科特·梅尔克的火花· 观点的交锋:何谓“背叛”?· 传统与新生:两种未来的拉扯· 中本聪的初衷:去中心化的乌托邦·&...

BTC价格历史记录:比特币从诞生到2025年的价格演变全解析

BTC价格历史记录:比特币从诞生到2025年的价格演变全解析最后更新:2025年8月1日目录比特币价格概述早期发展阶段(2009-2012)第一次繁荣与泡沫(2013-2014)成熟期与机构入场(2015-2017)2017年大牛市2020-2021市场周期当前市场状况(2022-2025)影响BT...

模拟炒币的意义在哪儿?虚拟货币交易模拟的价值解析

模拟炒币的本质与概念模拟炒币,或称虚拟货币模拟交易,是指投资者在不使用真实资金的情况下,通过专门的交易平台模拟真实加密货币市场的交易环境和操作流程。这类平台通常提供虚拟账户和虚拟资金,同时接入真实的市场行情数据,让用户能够体验从下单到平仓的完整交易过程,而无需承担任何财务风险。从本质上讲,模拟炒币是...