数字货币交易的“基石”;一文读懂加密现货交易及其核心要点

数字货币交易的“基石”:一文读懂加密现货交易及其核心要点

标签: 加密货币 现货交易 交易策略 风险管理 保证金交易

目录:

· 序章:加密世界的“一手交钱,一手交货”

· 什么是加密现货交易?

· 现货交易如何运作:从下单到成交的流程

· 优劣之辩:掌控资产与风险并存

· 与其他交易策略的区别:所有权与杠杆的博弈

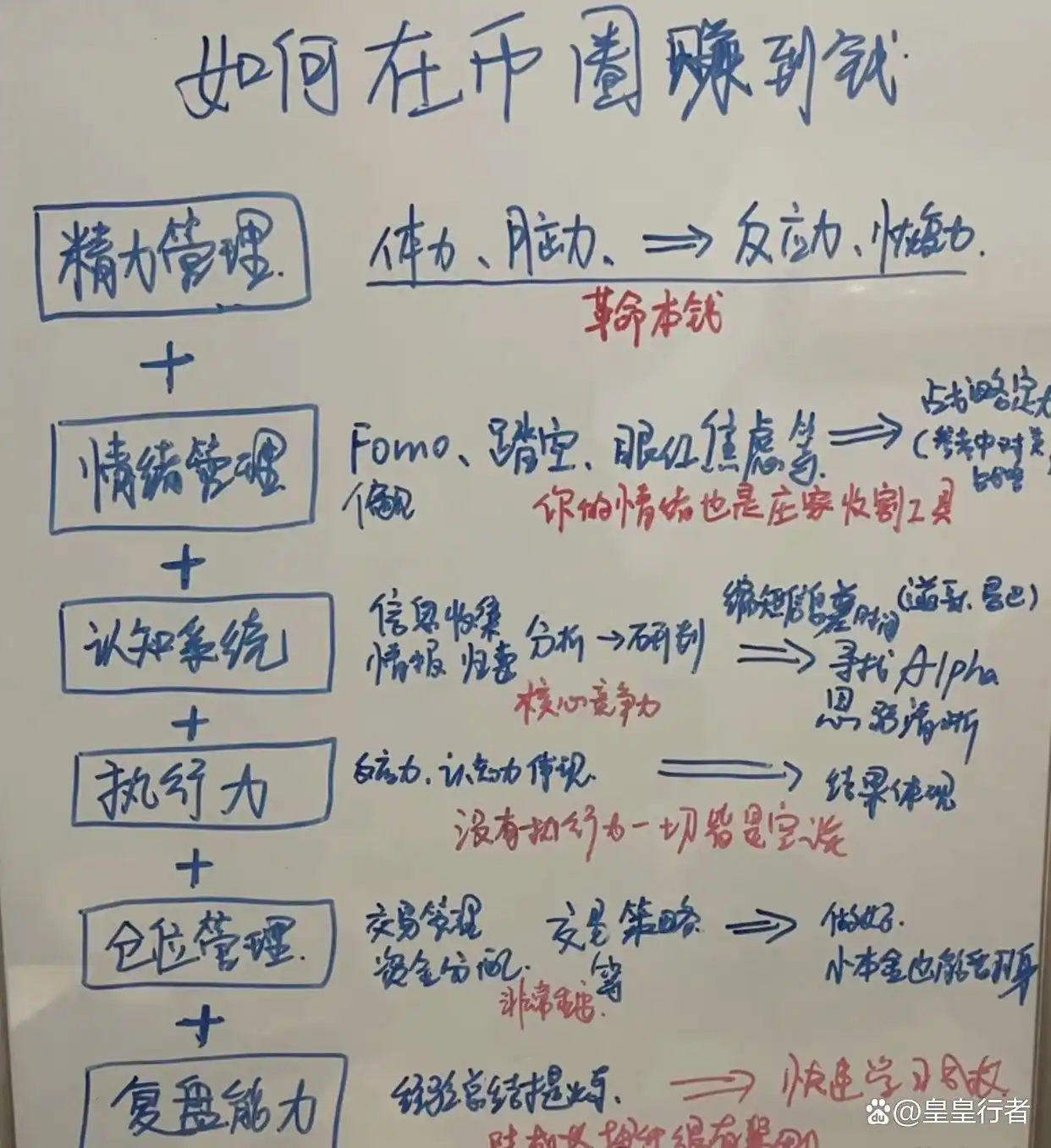

· 如何精通现货交易:制胜的关键

· 尾声:理性决策,稳健前行

序章:加密世界的“一手交钱,一手交货”

在纷繁复杂的加密货币交易世界里,各种高深莫测的交易策略层出不穷。然而,所有这些策略的基石,都离不开一种最直接、最古老的交易方式:现货交易(Spot Trading)。现货交易,顾名思义,就是以当前的市场价格买卖数字货币,实现“一手交钱,一手交货”。

这篇报告将为你深入剖析加密现货交易的核心要点,让你不仅能理解其运作原理,更能洞悉其优劣势,从而为你的加密之旅奠定坚实的基础。

什么是加密现货交易?

加密现货交易,是指在加密货币交易所或平台上,以当前的市场价格买入或卖出数字资产。这种交易方式的精髓在于,交易者在完成交易后,将拥有所获得的实际数字资产。

与股票市场的现货交易类似,加密现货交易的目标也是通过在低价时买入,高价时卖出,来实现盈利。由于其简单直观的特性,现货交易通常是新入场者的首选。

现货交易如何运作:从下单到成交的流程

现货交易的流程清晰而直接:

1. 选择平台:交易者首先需要选择一个支持现货交易的加密货币交易所。

2. 创建账户与存入资金:注册并验证账户后,将法币或加密货币存入账户。

3. 选择交易对:选择你想要交易的加密货币对,例如BTC/USDT或ETH/BTC。

4. 下单:输入你想要交易的数量,并选择你想要的价格(市价单或限价单),然后提交订单。

5. 订单成交:一旦你的订单与订单簿中相匹配的订单成交,你所购买的加密货币就会被存入你的账户。

优劣之辩:掌控资产与风险并存

现货交易,如同任何交易方式,都具有其独特的优劣势。

优势:

· 资产所有权:这是现货交易最核心的优势。交易者在买入后,真正拥有了这些数字资产,可以将其用于借贷、质押、或作为其他加密活动的抵押品。

· 简单直接:现货交易的运作方式相对简单,没有杠杆和复杂的合约,非常适合新手入门。

· 风险可控:与保证金交易等策略相比,现货交易的最大损失通常局限于你的本金,不会因杠杆而导致清算风险。

劣势:

· 市场波动:加密货币市场的剧烈波动,使得现货交易也存在巨大风险。如果不能及时掌握市场趋势,亏损可能随时发生。

· 资金效率:由于没有杠杆,现货交易的回报潜力通常低于保证金交易等策略。

· 安全责任:资产所有权也意味着你必须对资产安全负责。随着加密盗窃和诈骗事件的增加,如何安全保管你的数字资产成为一个不容忽视的问题。

与其他交易策略的区别:所有权与杠杆的博弈

现货交易与其他交易策略最根本的区别,在于资产的所有权和杠杆的使用。

· 保证金交易/期货交易:在这些策略中,交易者通过杠杆来放大潜在收益,他们押注加密货币价格的涨跌,但并不实际拥有这些资产。

· 现货交易:交易者买卖的是实际的加密货币,交易完成后,资产的所有权归属于交易者。

“数字货币交易的“基石”;一文读懂加密现货交易及其核心要点” 的相关文章

炒币10年,盈利3000w!总结了10条炒币心得,都是真金白银的实践

炒币如何赚到大钱?现在入市晚了吗?币圈不缺机会,但是命只有一条。不要看不起现货的波动,尤其是主流核心的标的。这个仓位得必须有。没有足够的交易经验之前只玩现货。现货稳定盈利是第一步,不要上来就玩高难度的合约。在你还没完全掌握趋势交易的时候,不要多空双吃,因为趋势是有惯性的。不会你看空,马上就掉头多转空...

NFT_市场春潮涌动;60_亿美元市值重现,鲸鱼豪掷千金扫货_CryptoPunks

NFT 市场春潮涌动:60 亿美元市值重现,鲸鱼豪掷千金扫货 CryptoPunksNFT 市场 非同质化代币 市场复苏 CryptoPunks 以太坊 蓝筹NFT 投资分析目录· 沉寂后的爆发:NFT 市值重回 60 亿美元· 巨鲸的号角:CryptoPunks 成焦点·&nb...

如何在Bybit P2P上在线出售USDT:完整指南 | 加密货币交易教程

如何在Bybit P2P上在线出售USDT:完整指南Bybit P2P交易平台简介Bybit是全球领先的加密货币交易平台之一,其P2P(点对点)交易功能为用户提供了直接买卖加密货币的渠道。与传统的交易所订单簿不同,P2P交易允许用户之间直接协商价格和支付方式,平台作为中介保障交易安全。在Bybit...

Web3 跟单工具:去中心化时代的智能投资助手

Web3 跟单工具:去中心化时代的智能投资助手概念解析核心特性主流平台运作流程独特优势未来展望Web3跟单工具的概念解析Web3跟单工具是基于区块链技术构建的去中心化社交投资平台,它允许普通投资者自动复制专业交易者的操作,同时保障资金自主控制权。这类工具代表了传统跟单系统向去中心化金融(DeFi)领...

比特币资金费率详解 | 永续合约价格锚定的核心机制

比特币资金费率:永续合约市场的关键机制更新时间:2025年7月27日 | 作者:加密货币衍生品分析师什么是比特币资金费率?比特币资金费率是永续合约市场中特有的机制,用于确保合约价格与标的资产现货价格保持长期一致。与传统期货合约不同,永续合约没有到期日,资金费率机制替代了传统的到期结算方式。资金费率的...

债务漩涡中的方舟;达利欧的“15%”避险指南与数字黄金的崛起

债务漩涡中的方舟:达利欧的“15%”避险指南与数字黄金的崛起标签: 比特币 黄金 瑞·达利欧 债务危机 投资组合 法币贬值目录:· 序章:亿万富翁的警世恒言· 达利欧的新“圣经”:15%的避险配方· 美国债务困局:一场“死循环”的蔓延· 财政部报告:警钟长鸣,...